平成31年(2019年)の税制改正により、住宅ローン控除が受けられる期間が10年から13年に延長されました。

そこで気になるのは、消費税が8%の時に買った方が得なのか、それとも10%になった時に買った方が得なのか、だと思います。

特に住宅ローン控除は所得税・住民税から直接控除されるため、税金に与えるインパクトが大きく、特にサラリーマンの年末調整では、ほぼ還付になるなんて方が多いかと思います。

今回はそんな住宅ローン控除の税制改正の内容と、消費税増税前と、増税後ではどっちがお得に買えるのかを検証してみました。

住宅ローン控除の平成31年改正について

住宅ローン控除の改正の概要

まずは住宅ローン控除の改正について解説します。

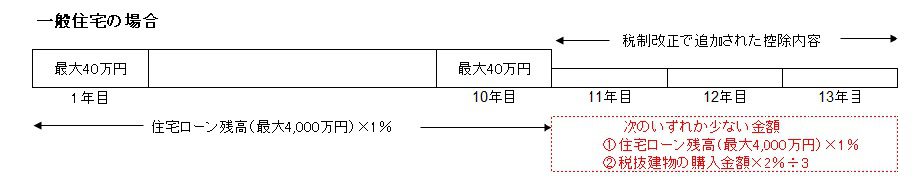

平成31年の税制改正により、消費税増税後(2019年10月1日以後)にマイホームを購入した場合、住宅ローン控除を受けることができる期間が10年から13年に延長されました。

最初の10年間は改正前と同じ、住宅ローン残高×1%を所得税から直接控除するという内容で、11年目から13年目分が上乗せされたということです。

11年目以後の上乗せ部分については、「住宅ローン残高×1%」と「税抜建物の購入金額×2%÷3」のいずれか少ない金額となっています。

11年目~13年目の控除について

11年目以後の内容のうち、気になるのは「税抜建物の購入金額×2%÷3」だと思います。

この意味ですが、そもそも消費税には課税となるものと非課税となるもの、がありまして、建物は課税、土地は非課税となっています。

消費税が8%→10%になると、実質建物部分だけの購入金額が2%上がるので、その分を3年間で還付してあげますよ、という意味合いになっています。

ただし、年末の住宅ローン残高の1%までになります。

15年ローンなどよほどローンを短くしない限り、「年末の住宅ローン残高の1%」よりも「税抜建物の購入金額×2%÷3」の方が少ない金額になってくるかと思います。

30年ローンなどで購入される方は11年目以後の控除は「税抜建物の購入金額×2%÷3」で考えておいてよいと思います。

なので、消費税増税後に購入した場合でも、2%の増税部分については11年目~13年目に還付される、ということになります。

住宅取得等資金の贈与を受けた場合

ちょっと脱線してしまいますが、親や直系尊属からマイホーム購入のための贈与を受けた場合の住宅ローン控除については、贈与を受けた金額を控除して住宅ローン控除の金額を計算しますが、「税抜建物の購入金額×2%÷3」の計算については、贈与分の控除は不要です。

つまり、贈与を受けた場合であっても、消費税増税分については還付される、ということになります。(住宅ローン残高×1%よりも大きい場合)

すまい給付金も拡充される

消費税増税に伴い、すまい給付金も大幅に拡充されます。

給付額、対象者ともに拡充されるので、これに当てはまれば、かなりおいしいかと。

- 床面積が50㎡以上

- 住宅瑕疵担保責任保険への加入、建設住宅性能表示制度を利用等をして一定の品質が確認された住宅

消費税8%での購入では年収約510万円以下が対象でしたが、10%になると年収約775万円以下の方まで対象となります。

また給付額も大幅に拡大されていることが分かるかと思います。

結論から言うと、これに該当するのであれば消費税増税後にマイホームを買った方が得です。

消費税増税前後で購入する場合の具体例

実際に具体例でどっちが得になるのか考えてみましょう。

ケース1(消費税8%)

●土地1,800万円・建物1,800万円・消費税144万円(合計3,744万円)にてマイホーム購入

●全額を利率1.5%・返済期間30年・元利均等払い・2019年10月31日返済開始にて借入

●年収500万円

ケース2(消費税10%)

●土地1,800万円・建物1,800万円・消費税180万円(合計3,780万円)にてマイホーム購入

●全額を利率1.5%・返済期間30年・元利均等払い・2019年10月31日返済開始にて借入

●年収500万円

実質負担額の一覧表はこちら。

すまい給付金を考慮する前の段階だと、10%で購入した場合、借入金も増加するため利息も増えます。従って、やはり10%で購入した場合の方が実質負担額も約6万円大きくなっています。

しかし、すまい給付金を考慮した場合、10%だと給付金の金額がかなり大きくなっているため、増税後の10%で購入した方がトータルで約23万円も負担を減らすことができています。

返済期間や利率、建物の金額などの条件が変わってくることで数字は動きますが、一番のポイントとしては、すまい給付金を受け取れるかで否かで有利不利の判定が決まるといっても過言ではないかと思います。

- 収入が775万円以下で、すまい給付金を受け取れる場合には、消費税10%の時に契約した方が有利

- 収入が775万円超など、すまい給付金を受け取れない場合には、消費税8%の時に契約した方が有利

まとめ

消費税増税前にマイホームを買った方が得なのか、という疑問を思われている方は多いと思います。

仮にすまい給付金を受け取れなかったとしても、消費税増税分は住宅ローン控除で還付されますので、そこまで大きな負担増にはならないかと思います。

一生住むことになる家を買うのですから、惚れ込む物件が出てくるまで焦らずじっくり吟味されてみてはいかがでしょうか。

【編集後記】

子供が新しい保育園に通い始めて2週間目。

朝はまだ慣れなくて泣いていますが、慣らし保育で早めに迎えに行くと楽しく遊んでいるみたいなのでちょっと安心です。

さいたま市浦和区 【小幡税理士事務所】

★事業復活支援金のフルサポートを行っています!

●事業復活支援金のサポートメニュー

さいたま市浦和区の30代若手税理士。

ITとクラウド会計を活用して経理効率化を推進します!

●事務所ホームページはこちら

●小幡剛史のプロフィール

●事務所の特徴

【サービスメニュー】

●顧問契約

●創業支援パッケージ

●スポット申告書作成サービス

●確定申告ファイナルチェック

●スポット相談

●スポットメール相談

●クラウド会計導入支援

【士業の方に】

●士業交流会を開催しています

コメントを残す